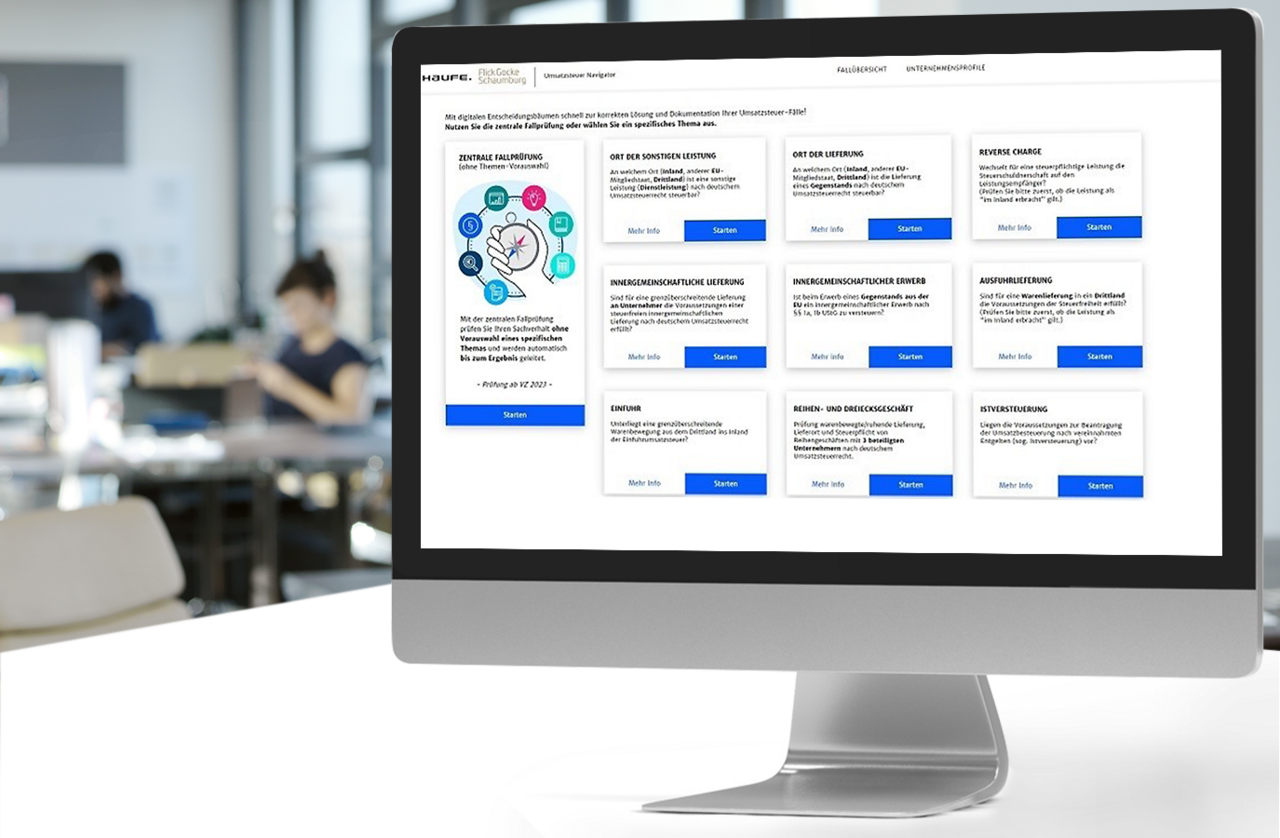

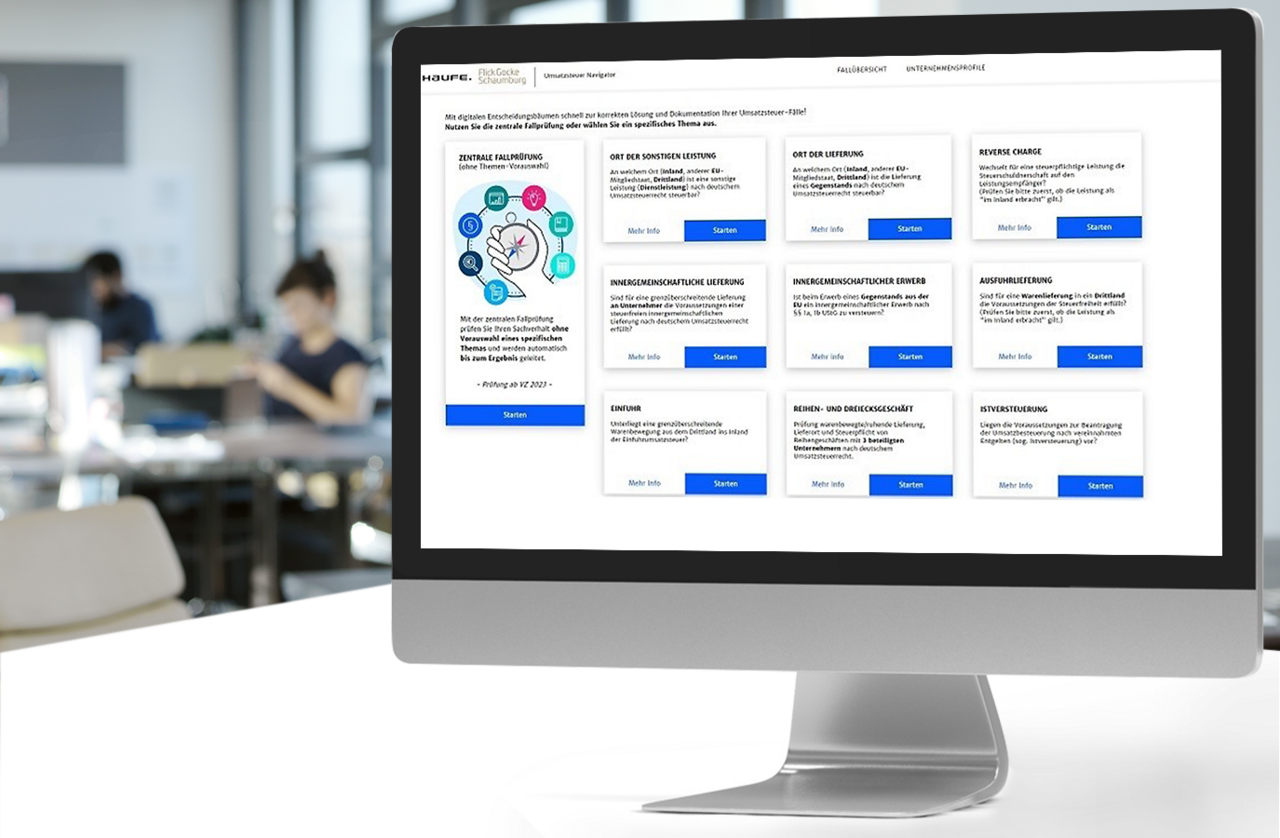

Wählen Sie in Abhängigkeit der umsatzsteuerlichen Fragestellung einen der zehn Entscheidungsbäume aus oder nutzen Sie die zentrale Fallprüfung.

Haufe Umsatzsteuer Navigator

Das rechtssichere Entscheidungs-Tool für Ihre Praxisfälle bei der Umsatzsteuer

Das Entscheidungs-Tool für Ihre Praxisfälle bei der Umsatzsteuer

Erfahren Sie, wie Sie schnell und einfach umsatzsteuerliche Fragestellungen nach deutschem Recht prüfen. Mit dem Haufe Umsatzsteuer Navigator kommen Sie sicher und effizient zum korrekten Ergebnis!

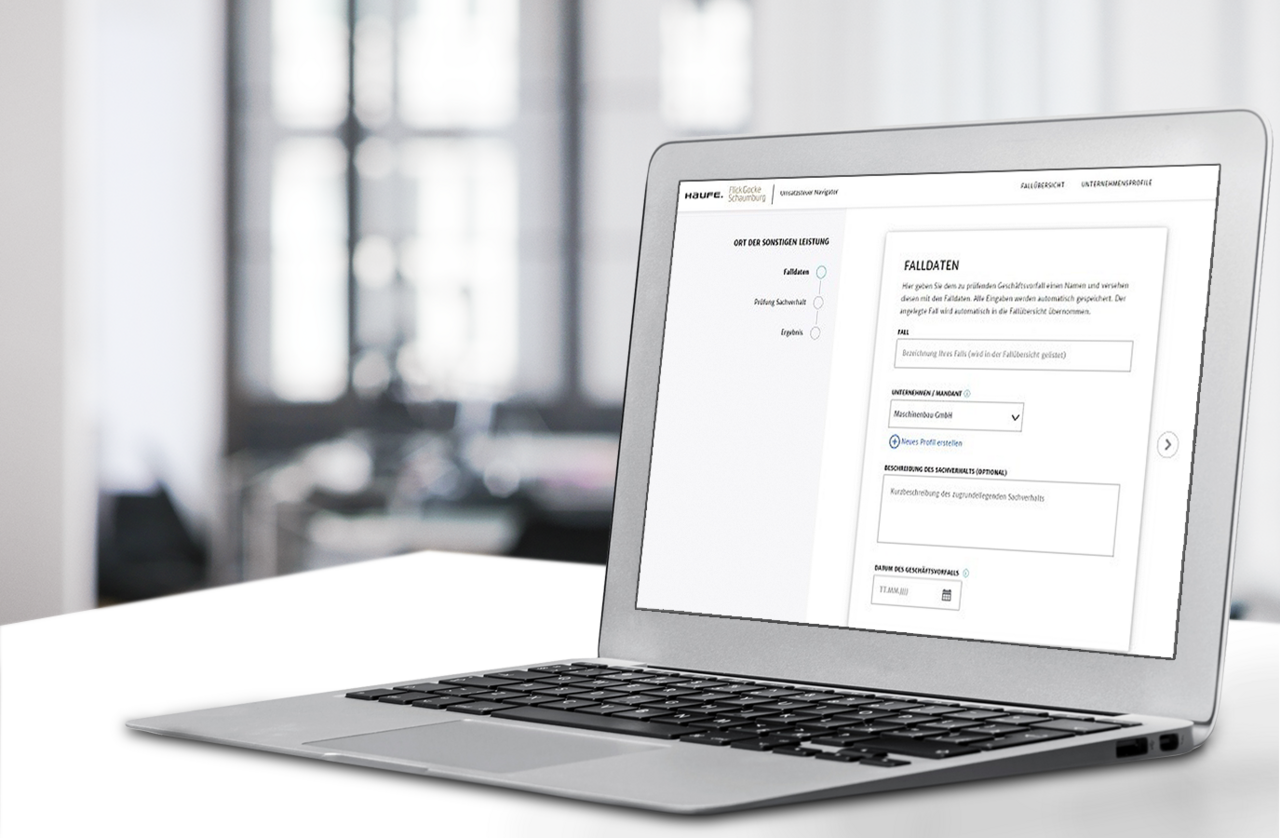

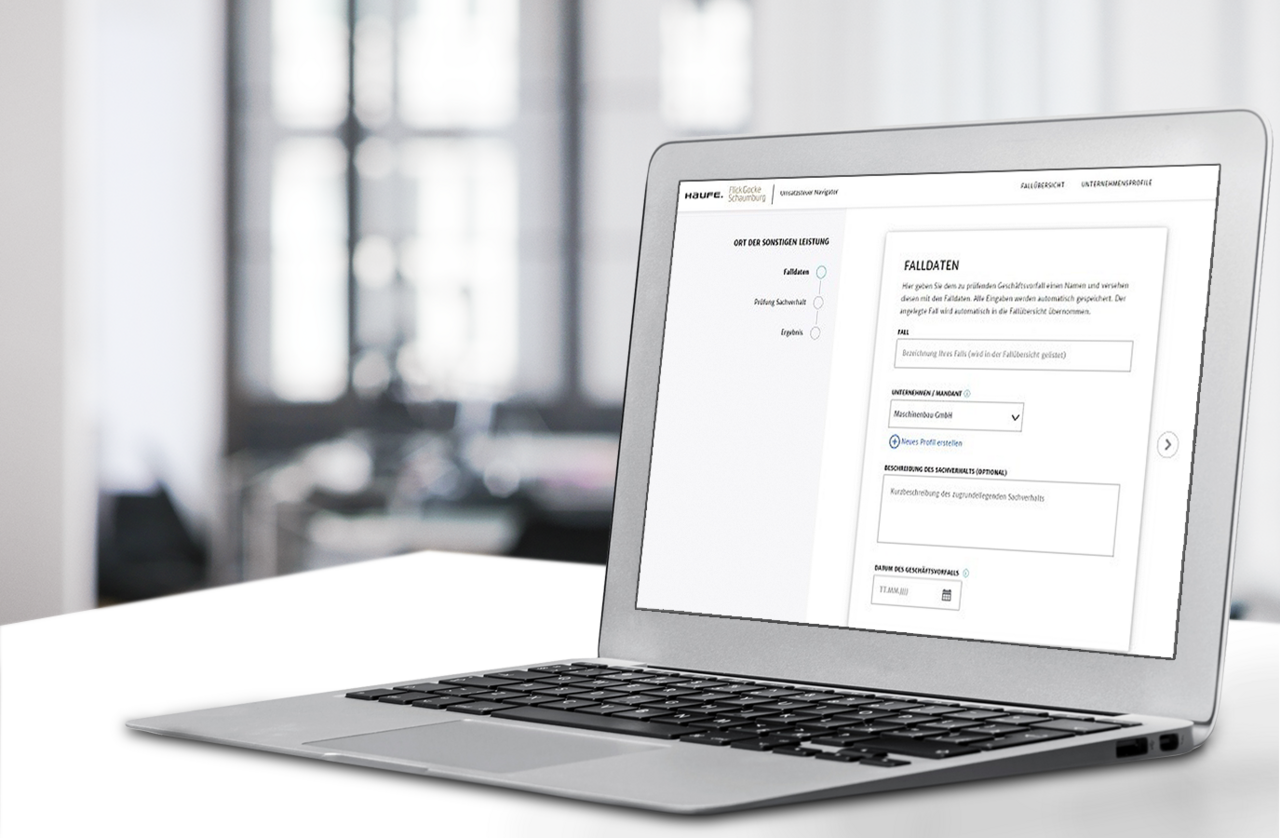

Hinterlegen Sie die Falldaten sowie das Unternehmen, mit denen Sie den geprüften Sachverhalt später in Ihrer „Fallübersicht" wiederfinden möchten.

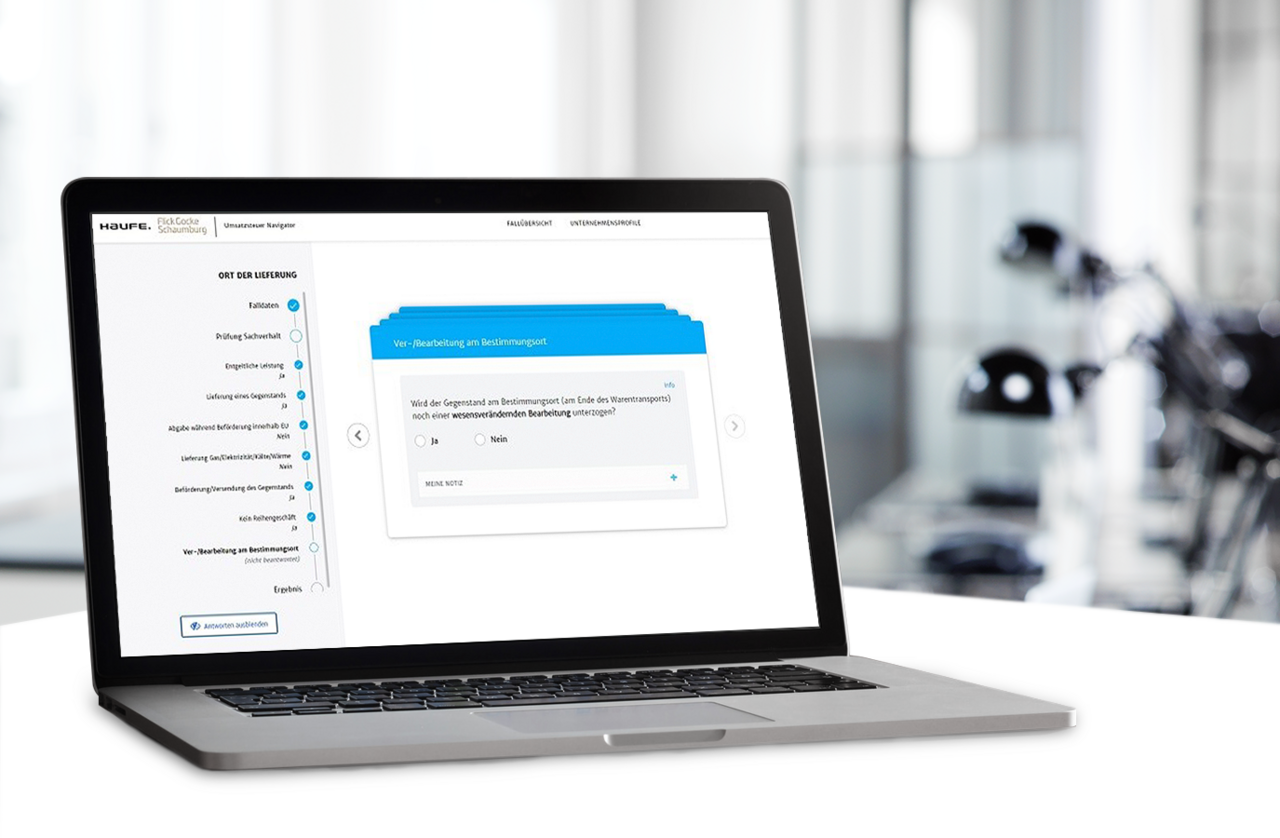

Prüfen Sie mit den interaktiven Abfrage-Karten des Entscheidungsbaums die Tatbestandsmerkale Ihres Sachverhalts.

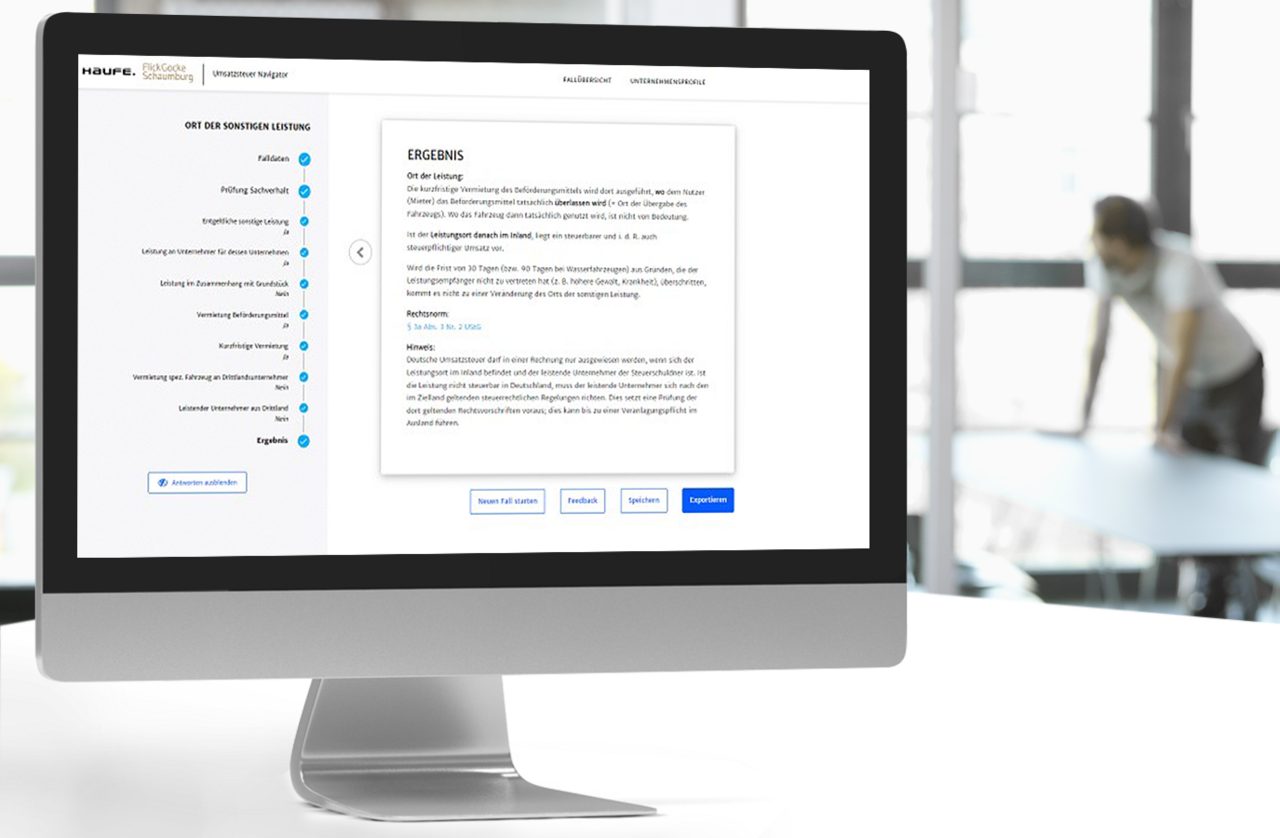

Begonnene und fertig gestellte Fallprüfungen werden automatisch in der Fallübersicht gespeichert und können von dort wieder aufgerufen werden.

- Schnell zum richtigen Ergebnis durch Ja-/ Nein-Fragen

- Rechtssichere Dokumentation Ihrer steuerlichen Fälle

Mit dem Haufe Umsatzsteuer Navigator können Sie schnell umsatzsteuerliche Fragestellungen nach deutschem Recht prüfen. Das Produkt vereint zehn digitale Entscheidungsbäume unter einer Oberfläche.

In nur 2 Minuten loslegen!

In nur 2 Minuten loslegen!

In nur 2 Minuten loslegen!

In nur 2 Minuten loslegen!

In nur 2 Minuten loslegen!

Bitte kontaktieren Sie unseren Kundenservice.

DIESES PRODUKT TEILEN

In nur 2 Minuten loslegen!

Bitte kontaktieren Sie unseren Kundenservice.

DIESES PRODUKT TEILEN

Fachwissen, dem Sie vertrauen können - rechtssicher und für Sie sofort verfügbar.

Produktinformationen

Mit dem Haufe Umsatzsteuer Navigator schnell zur rechtssicheren Lösung gelangen!Mit dem Haufe Umsatzsteuer Navigator schnell zur rechtssicheren Lösung gelangen!Schnell zur rechtssicheren Lösung gelangen!

Die digitalen Entscheidungsbäume unterstützen Sie bei der umsatzsteuerlichen Einordnung des Sachverhalts.

Die zehn digitalen Entscheidungsbäume umfassen:

- Ort der sonstigen Leistung: Bestimmung, an welchem Ort (Inland, anderer EU-Mitgliedstaat, Drittland) eine sonstige Leistung (Dienstleistung) steuerbar ist.

- Ort der Lieferung: Bestimmung, an welchem Ort (Inland, anderer EU-Mitgliedstaat, Drittland) eine Lieferung nach deutschem Umsatzsteuerrecht steuerbar ist.

- Steuerschuldnerschaft / Reverse Charge: Ermittlung, ob bei einer steuerpflichtigen Leistung die Steuerschuldnerschaft auf den Leistungsempfänger übergeht.

- Innergemeinschaftliche Lieferung: Ermittlung, ob für eine grenzüberschreitende Lieferung die Voraussetzungen einer steuerfreien innergemeinschaftlichen Lieferung gem. § 6a UStG erfüllt sind.

- Innergemeinschaftlicher Erwerb: Ermittlung, ob für einen Erwerb eines Gegenstands nach §§ 1a, 1b, 1c UStG ein innergemeinschaftlicher Erwerb zu versteuern ist.

- Ausfuhrlieferung: Ermittlung, ob für eine Warenlieferung in ein Drittland die Voraussetzungen einer steuerfreien Ausfuhrlieferung aus § 4 Nr. 1a, § 6 UStG erfüllt sind.

- Einfuhr: Ermittlung, ob eine grenzüberschreitende Warenbewegung aus dem Drittland ins Inland der Einfuhrumsatzsteuer unterliegt.

- Reihen- und Dreiecksgeschäft: Bestimmung des Orts einer Lieferung im umsatzsteuerlichen Reihen- und Dreiecksgeschäft mit Auslandsbezug.

- Istversteuerung: Ermittlung, ob die Voraussetzungen zur Beantragung der Umsatzbesteuerung nach vereinnahmten Entgelten (sog. Istversteuerung) vorliegt.

- Kleinunternehmer: Prüfung, ob die Kleinunternehmerbesteuerung für den Unternehmer zur Anwendung kommt.

In 4 Schritten zur Lösung:

- Thema auswählen: Ordnen Sie auf der Startseite Ihren Sachverhalt dem umsatzsteuerlichen Thema zu und starten Sie die passende Themen-Kachel. Falls Sie einmal nicht sicher sind, welcher Entscheidungsbaum der passende für Ihren Sachverhalt ist, hilft Ihnen die zentrale Fallprüfung. Diese bringt Sie ohne Vorauswahl eines spezifischen Themas bis zum Ergebnis.

- Falldaten hinterlegen: Hinterlegen Sie die Falldaten sowie das Unternehmen, mit denen Sie den geprüften Sachverhalt später in Ihrer „Fallübersicht" wiederfinden möchten.

- Sachverhalt prüfen: Prüfen Sie mit den interaktiven Abfrage-Karten des Entscheidungsbaums die Tatbestandsmerkmale Ihres Sachverhalts. Sie erhalten eine Auswertung mit Falldaten, Sachverhalts-Prüfpfad mit allen Fragen und Antworten sowie das Ergebnis. Die Auswertung können Sie speichern, exportieren und drucken.

- Übersicht bewahren: Begonnene und abgeschlossene Fallprüfungen werden automatisch in der "Fallübersicht" gespeichert und können von dort wieder aufgerufen werden.

Ihre Vorteile mit dem Haufe Umsatzsteuer Navigator

- Rechtssicherheit: Der Haufe Umsatzsteuer Navigator enthält zehn digitale Entscheidungsbäume, mit denen häufig vorkommende umsatzsteuerliche Fragestellungen rechtssicher nach deutschem Recht geprüft und dokumentiert werden können.

- Maximale Effizienz: Der Haufe Umsatzsteuer Navigator vereinfacht und beschleunigt die Beantwortung umsatzsteuerlicher Fragestellungen.

- Schnelle Falllösung: Mit Ja-/ Nein-Fragen werden Sie durch die zugrundeliegende Rechtslogik geleitet. Infoboxen mit Links auf die betreffenden Rechtsgrundlagen und erläuternde Fachinhalte helfen Ihnen bei der Entscheidungsfindung. Sie erhalten ein rechtssicheres Ergebnis sowie eine übersichtliche Dokumentation.

- Einfache Bedienbarkeit: Der Haufe Umsatzsteuer Navigator ist intuitiv verständlich. Sie finden sich innerhalb kürzester Zeit zurecht.

- Automatische Updates: Die webbasierte Software wird laufend aktualisiert. So sind Sie immer auf dem neuesten Stand. Jederzeit und überall. Sie verschwenden keine unnötige Zeit für die Installation von Updates. Inklusive Produkt-Informationsservice per E-Mail.

Die Leistungsmerkmale des Haufe Umsatzsteuer Navigators

- Entscheidungsbäume: Mit zehn Entscheidungsbäumen gelangen Sie schnell zur korrekten Lösung Ihrer Umsatzsteuer-Fälle

- Zentrale Fallprüfung: Falls Sie einmal nicht sicher sind, welcher Entscheidungsbaum der passende für Ihren Sachverhalt ist, hilft Ihnen die zentrale Fallprüfung. Diese bringt Sie ohne Vorauswahl eines spezifischen Themas bis zum Ergebnis.

- Einfache Bedienung: Intuitive Bedienung und Verständlichkeit aufgrund der Ja- / Nein-Fragen der Entscheidungsbäume

- Dokumentation: Rechtssichere Dokumentation Ihrer steuerlichen Fälle

- Rechtssicherheit: Laufende automatische Aktualisierung

- Rechtsgrundlage: Zu jeder Fragestellung in einem Entscheidungsbaum sind die relevanten Gesetze und erläuternde Fachinhalte direkt verlinkt

- Notizfunktion: Ermöglicht eine detaillierte Beschreibung und Begründung Ihrer Antwort

- Übersichtlichkeit: Während der Fallbearbeitung wird der Prüfpfad samt Ihrer Antworten direkt angezeigt

Jetzt Haufe Umsatzsteuer Navigator 4 Wochen kostenlos testen!

Die digitalen Entscheidungsbäume unterstützen Sie bei der umsatzsteuerlichen Einordnung des Sachverhalts.

Die zehn digitalen Entscheidungsbäume umfassen:

- Ort der sonstigen Leistung: Bestimmung, an welchem Ort (Inland, anderer EU-Mitgliedstaat, Drittland) eine sonstige Leistung (Dienstleistung) steuerbar ist.

- Ort der Lieferung: Bestimmung, an welchem Ort (Inland, anderer EU-Mitgliedstaat, Drittland) eine Lieferung nach deutschem Umsatzsteuerrecht steuerbar ist.

- Steuerschuldnerschaft / Reverse Charge: Ermittlung, ob bei einer steuerpflichtigen Leistung die Steuerschuldnerschaft auf den Leistungsempfänger übergeht.

- Innergemeinschaftliche Lieferung: Ermittlung, ob für eine grenzüberschreitende Lieferung die Voraussetzungen einer steuerfreien innergemeinschaftlichen Lieferung gem. § 6a UStG erfüllt sind.

- Innergemeinschaftlicher Erwerb: Ermittlung, ob für einen Erwerb eines Gegenstands nach §§ 1a, 1b, 1c UStG ein innergemeinschaftlicher Erwerb zu versteuern ist.

- Ausfuhrlieferung: Ermittlung, ob für eine Warenlieferung in ein Drittland die Voraussetzungen einer steuerfreien Ausfuhrlieferung aus § 4 Nr. 1a, § 6 UStG erfüllt sind.

- Einfuhr: Ermittlung, ob eine grenzüberschreitende Warenbewegung aus dem Drittland ins Inland der Einfuhrumsatzsteuer unterliegt.

- Reihen- und Dreiecksgeschäft: Bestimmung des Orts einer Lieferung im umsatzsteuerlichen Reihen- und Dreiecksgeschäft mit Auslandsbezug.

- Istversteuerung: Ermittlung, ob die Voraussetzungen zur Beantragung der Umsatzbesteuerung nach vereinnahmten Entgelten (sog. Istversteuerung) vorliegt.

- Kleinunternehmer: Prüfung, ob die Kleinunternehmerbesteuerung für den Unternehmer zur Anwendung kommt.

In 4 Schritten zur Lösung:

- Thema auswählen: Ordnen Sie auf der Startseite Ihren Sachverhalt dem umsatzsteuerlichen Thema zu und starten Sie die passende Themen-Kachel. Falls Sie einmal nicht sicher sind, welcher Entscheidungsbaum der passende für Ihren Sachverhalt ist, hilft Ihnen die zentrale Fallprüfung. Diese bringt Sie ohne Vorauswahl eines spezifischen Themas bis zum Ergebnis.

- Falldaten hinterlegen: Hinterlegen Sie die Falldaten sowie das Unternehmen, mit denen Sie den geprüften Sachverhalt später in Ihrer „Fallübersicht" wiederfinden möchten.

- Sachverhalt prüfen: Prüfen Sie mit den interaktiven Abfrage-Karten des Entscheidungsbaums die Tatbestandsmerkmale Ihres Sachverhalts. Sie erhalten eine Auswertung mit Falldaten, Sachverhalts-Prüfpfad mit allen Fragen und Antworten sowie das Ergebnis. Die Auswertung können Sie speichern, exportieren und drucken.

- Übersicht bewahren: Begonnene und abgeschlossene Fallprüfungen werden automatisch in der "Fallübersicht" gespeichert und können von dort wieder aufgerufen werden.

Ihre Vorteile mit dem Haufe Umsatzsteuer Navigator

- Rechtssicherheit: Der Haufe Umsatzsteuer Navigator enthält zehn digitale Entscheidungsbäume, mit denen häufig vorkommende umsatzsteuerliche Fragestellungen rechtssicher nach deutschem Recht geprüft und dokumentiert werden können.

- Maximale Effizienz: Der Haufe Umsatzsteuer Navigator vereinfacht und beschleunigt die Beantwortung umsatzsteuerlicher Fragestellungen.

- Schnelle Falllösung: Mit Ja-/ Nein-Fragen werden Sie durch die zugrundeliegende Rechtslogik geleitet. Infoboxen mit Links auf die betreffenden Rechtsgrundlagen und erläuternde Fachinhalte helfen Ihnen bei der Entscheidungsfindung. Sie erhalten ein rechtssicheres Ergebnis sowie eine übersichtliche Dokumentation.

- Einfache Bedienbarkeit: Der Haufe Umsatzsteuer Navigator ist intuitiv verständlich. Sie finden sich innerhalb kürzester Zeit zurecht.

- Automatische Updates: Die webbasierte Software wird laufend aktualisiert. So sind Sie immer auf dem neuesten Stand. Jederzeit und überall. Sie verschwenden keine unnötige Zeit für die Installation von Updates. Inklusive Produkt-Informationsservice per E-Mail.

Die Leistungsmerkmale des Haufe Umsatzsteuer Navigators

- Entscheidungsbäume: Mit zehn Entscheidungsbäumen gelangen Sie schnell zur korrekten Lösung Ihrer Umsatzsteuer-Fälle

- Zentrale Fallprüfung: Falls Sie einmal nicht sicher sind, welcher Entscheidungsbaum der passende für Ihren Sachverhalt ist, hilft Ihnen die zentrale Fallprüfung. Diese bringt Sie ohne Vorauswahl eines spezifischen Themas bis zum Ergebnis.

- Einfache Bedienung: Intuitive Bedienung und Verständlichkeit aufgrund der Ja- / Nein-Fragen der Entscheidungsbäume

- Dokumentation: Rechtssichere Dokumentation Ihrer steuerlichen Fälle

- Rechtssicherheit: Laufende automatische Aktualisierung

- Rechtsgrundlage: Zu jeder Fragestellung in einem Entscheidungsbaum sind die relevanten Gesetze und erläuternde Fachinhalte direkt verlinkt

- Notizfunktion: Ermöglicht eine detaillierte Beschreibung und Begründung Ihrer Antwort

- Übersichtlichkeit: Während der Fallbearbeitung wird der Prüfpfad samt Ihrer Antworten direkt angezeigt

Jetzt Haufe Umsatzsteuer Navigator 4 Wochen kostenlos testen!

Die digitalen Entscheidungsbäume unterstützen Sie bei der umsatzsteuerlichen Einordnung des Sachverhalts.

Die zehn digitalen Entscheidungsbäume umfassen:

- Ort der sonstigen Leistung: Bestimmung, an welchem Ort (Inland, anderer EU-Mitgliedstaat, Drittland) eine sonstige Leistung (Dienstleistung) steuerbar ist.

- Ort der Lieferung: Bestimmung, an welchem Ort (Inland, anderer EU-Mitgliedstaat, Drittland) eine Lieferung nach deutschem Umsatzsteuerrecht steuerbar ist.

- Steuerschuldnerschaft / Reverse Charge: Ermittlung, ob bei einer steuerpflichtigen Leistung die Steuerschuldnerschaft auf den Leistungsempfänger übergeht.

- Innergemeinschaftliche Lieferung: Ermittlung, ob für eine grenzüberschreitende Lieferung die Voraussetzungen einer steuerfreien innergemeinschaftlichen Lieferung gem. § 6a UStG erfüllt sind.

- Innergemeinschaftlicher Erwerb: Ermittlung, ob für einen Erwerb eines Gegenstands nach §§ 1a, 1b, 1c UStG ein innergemeinschaftlicher Erwerb zu versteuern ist.

- Ausfuhrlieferung: Ermittlung, ob für eine Warenlieferung in ein Drittland die Voraussetzungen einer steuerfreien Ausfuhrlieferung aus § 4 Nr. 1a, § 6 UStG erfüllt sind.

- Einfuhr: Ermittlung, ob eine grenzüberschreitende Warenbewegung aus dem Drittland ins Inland der Einfuhrumsatzsteuer unterliegt.

- Reihen- und Dreiecksgeschäft: Bestimmung des Orts einer Lieferung im umsatzsteuerlichen Reihen- und Dreiecksgeschäft mit Auslandsbezug.

- Istversteuerung: Ermittlung, ob die Voraussetzungen zur Beantragung der Umsatzbesteuerung nach vereinnahmten Entgelten (sog. Istversteuerung) vorliegt.

- Kleinunternehmer: Prüfung, ob die Kleinunternehmerbesteuerung für den Unternehmer zur Anwendung kommt.

In 4 Schritten zur Lösung:

- Thema auswählen: Ordnen Sie auf der Startseite Ihren Sachverhalt dem umsatzsteuerlichen Thema zu und starten Sie die passende Themen-Kachel. Falls Sie einmal nicht sicher sind, welcher Entscheidungsbaum der passende für Ihren Sachverhalt ist, hilft Ihnen die zentrale Fallprüfung. Diese bringt Sie ohne Vorauswahl eines spezifischen Themas bis zum Ergebnis.

- Falldaten hinterlegen: Hinterlegen Sie die Falldaten sowie das Unternehmen, mit denen Sie den geprüften Sachverhalt später in Ihrer „Fallübersicht" wiederfinden möchten.

- Sachverhalt prüfen: Prüfen Sie mit den interaktiven Abfrage-Karten des Entscheidungsbaums die Tatbestandsmerkmale Ihres Sachverhalts. Sie erhalten eine Auswertung mit Falldaten, Sachverhalts-Prüfpfad mit allen Fragen und Antworten sowie das Ergebnis. Die Auswertung können Sie speichern, exportieren und drucken.

- Übersicht bewahren: Begonnene und abgeschlossene Fallprüfungen werden automatisch in der "Fallübersicht" gespeichert und können von dort wieder aufgerufen werden.

Ihre Vorteile mit dem Haufe Umsatzsteuer Navigator

- Rechtssicherheit: Der Haufe Umsatzsteuer Navigator enthält zehn digitale Entscheidungsbäume, mit denen häufig vorkommende umsatzsteuerliche Fragestellungen rechtssicher nach deutschem Recht geprüft und dokumentiert werden können.

- Maximale Effizienz: Der Haufe Umsatzsteuer Navigator vereinfacht und beschleunigt die Beantwortung umsatzsteuerlicher Fragestellungen.

- Schnelle Falllösung: Mit Ja-/ Nein-Fragen werden Sie durch die zugrundeliegende Rechtslogik geleitet. Infoboxen mit Links auf die betreffenden Rechtsgrundlagen und erläuternde Fachinhalte helfen Ihnen bei der Entscheidungsfindung. Sie erhalten ein rechtssicheres Ergebnis sowie eine übersichtliche Dokumentation.

- Einfache Bedienbarkeit: Der Haufe Umsatzsteuer Navigator ist intuitiv verständlich. Sie finden sich innerhalb kürzester Zeit zurecht.

- Automatische Updates: Die webbasierte Software wird laufend aktualisiert. So sind Sie immer auf dem neuesten Stand. Jederzeit und überall. Sie verschwenden keine unnötige Zeit für die Installation von Updates. Inklusive Produkt-Informationsservice per E-Mail.

Die Leistungsmerkmale des Haufe Umsatzsteuer Navigators

- Entscheidungsbäume: Mit zehn Entscheidungsbäumen gelangen Sie schnell zur korrekten Lösung Ihrer Umsatzsteuer-Fälle

- Zentrale Fallprüfung: Falls Sie einmal nicht sicher sind, welcher Entscheidungsbaum der passende für Ihren Sachverhalt ist, hilft Ihnen die zentrale Fallprüfung. Diese bringt Sie ohne Vorauswahl eines spezifischen Themas bis zum Ergebnis.

- Einfache Bedienung: Intuitive Bedienung und Verständlichkeit aufgrund der Ja- / Nein-Fragen der Entscheidungsbäume

- Dokumentation: Rechtssichere Dokumentation Ihrer steuerlichen Fälle

- Rechtssicherheit: Laufende automatische Aktualisierung

- Rechtsgrundlage: Zu jeder Fragestellung in einem Entscheidungsbaum sind die relevanten Gesetze und erläuternde Fachinhalte direkt verlinkt

- Notizfunktion: Ermöglicht eine detaillierte Beschreibung und Begründung Ihrer Antwort

- Übersichtlichkeit: Während der Fallbearbeitung wird der Prüfpfad samt Ihrer Antworten direkt angezeigt

Jetzt Haufe Umsatzsteuer Navigator 4 Wochen kostenlos testen!

- 4 Wochen kostenlos testen

- Trusted Shops Käuferschutz

- Direkter Zugriff auf Online Produkte

- Versandkostenfrei bestellen

- Trusted Shops Käuferschutz

- Schnelle Lieferung

Wählen Sie in Abhängigkeit der umsatzsteuerlichen Fragestellung einen der zehn Entscheidungsbäume aus oder nutzen Sie die zentrale Fallprüfung.

Hinterlegen Sie die Falldaten sowie das Unternehmen, mit denen Sie den geprüften Sachverhalt später in Ihrer „Fallübersicht" wiederfinden möchten.

| Bestell-Nr.: | A13204VJ01 | |

|---|---|---|

| ISSN: | ||

| ISBN: | 978-3-648-13362-0 | |

| Auflage: | Auflage/Version: | |

| Umfang: | ||

| Einband: | ||

| Produktart: |

Da es sich um eine webbasierte Software handelt, entfallen jegliche Installations-, Update- und Wartungsaufwände für Sie!

Webbasierte Software - direkter Zugriff über das Internet.

- Internetfähiger Computer mit Internet Browser (Firefox, Chrome, Edge, Edge)

- Internet Geschwindigkeit (Bandbreite) von mindestens 25 Mbit/s

- Bildschirmauflösung von 1280 x 1024 Pixel oder höher

Keinerlei Installations-, Update- und Wartungsaufwände für Sie!

In nur 2 Minuten loslegen!

In nur 2 Minuten loslegen!

Bitte kontaktieren Sie unseren Kundenservice.